一、疫情促使全球流動性歷史性寬松,但中國相對克制

“新冠”疫情持續影響著2020年上半年的全球金融市場,按時間順序大概可以分為三個階段。第一階段是1月中旬到2月中旬,疫情首先在中國爆發。春節后第一個交易日A股所有指數均大幅下跌,上證指數收盤下跌幅度接近8%。2月12日,中國單日新增確診病例創下歷史最高值14109例,A股市場也隨之趨向穩定。第二階段是2月下旬到3月上旬,疫情自意大利開始逐步向法國、德國、西班牙、美國、英國蔓延,歐美疫情擴散。這個階段歐美股市跌幅明顯,美股在十天之內四次熔斷,標普500指數一度下跌超過30%,VIX指數在3月16日達到82.69,突破2008年金融危機的最高點創下新的歷史紀錄。

由于本次市場下跌是由傳染性極強的公共衛生事件引發,各國政府為了應對疫情擴散采取了限制人員流動的隔離政策,導致除了生活必需品以外的生產和消費活動都幾乎停滯,全球主要國家的經濟活動迅速停擺,全球經濟陷入衰退的境地。為了應對經濟衰退和金融市場的流動性危機,各國政府和央行均出臺了大量的財政和貨幣政策。從數據來看,中國以外的主要經濟體都推出了超過其自身GDP水平10%的財政刺激政策,大幅超過2008年經濟危機時的財政刺激水平。

表1:財政刺激計劃(2008 VS 2020H1)

國家 | 2020年上半年財政政策刺激規模 | 規模占2019年GDP比重 | 2008年財政政策刺激規模 | 規模占2008年GDP比重 |

中國 | 4.2萬億人民幣 | 4.20% | 4萬億人民幣 | 12.50% |

美國 | 2.8萬億美元 | 13.10% | 1.639萬億美元 | 11.10% |

日本 | 117.1萬億日元 | 21.20% | 25萬億日元 | 4.80% |

韓國 | 245.5萬億韓元 | 12.50% | 69萬億韓元 | 6.00% |

德國 | 5090億歐元 | 14.80% | 500億歐元 | 2.00% |

英國 | 4605億英鎊 | 20.70% | 200億英鎊 | 1.30% |

澳大利亞 | 2455億澳元 | 12.20% | 520億澳元 | 4.20% |

數據來源:各國財政部,IMF,富榮基金

各國央行也運用降息、量化寬松、購買資產等手段實行積極的貨幣政策。美聯儲14天內降息1.5%至0-0.25%的水平,并且在議息會議時明確表示至少維持零利率到2022年。同時,美聯儲在3月宣布重啟QE,短短四個月時間美聯儲已經擴表2.29萬億美元,較3月中旬增加50%。

圖1:美聯儲總資產變化

數據來源:WIND,富榮基金

吸收了2008年經濟危機時的經驗教訓,中國本次的刺激手段比較克制。財政政策刺激的GDP占比從2008年的12.5%下降到本次的4.2%,貨幣政策偏向于寬信用,僅僅采用了小幅下調和定向降準降息的方式向實體經濟注入流動性。

二、下半年經濟延續復蘇,但路徑或不平坦

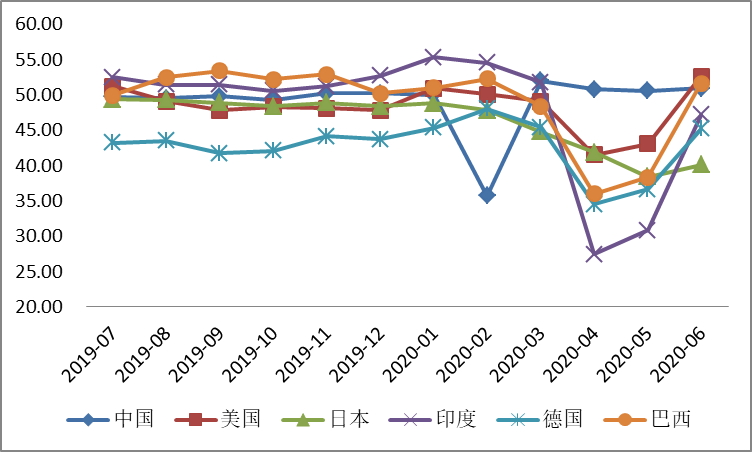

受疫情沖擊,2019年以來主要國家經濟復蘇的腳步被打斷,2020年上半年全球主要國家的PMI數據都出現了不同程度的下行,4月以后從底部逐步反彈。截至6月,主要國家中中國、美國、巴西的PMI數據回升到枯榮線之上,印度6月PMI反彈幅度最大。但是這幾個國家中,美國、巴西和印度都列于全球疫情最嚴重的國家的名單中,他們的經濟恢復是在一定程度上放棄社會隔離制度的基礎上實現的,如果疫情不能很快平息,不排除經濟出現再次走弱的可能性。

受益于國內疫情率先得到有效控制,疊加積極財政政策和貨幣政策的推動。中國PMI僅在2月出現斷崖下跌,3月就恢復到50的枯榮線之上。中國國家統計局的數據顯示,2020年上半年實際GDP累計同比下降1.6%,其中Q1和Q2同比增速分別為-6.8%和3.2%,環比增幅分別為-10%和11.5%,二季度GDP環比大幅改善。分項來看,經濟回暖主要是依靠基建和地產投資拉動,制造業投資復蘇乏力。地產投資在低利率和剛需的刺激下,累計同比增速由 1-3 月的-7.7%回升至 1-6 月的 1.9%。基建投資的表現更加搶眼,累計同比增速由 1-3 月的-16.4%回升至 1-6 月的-0.07%,下半年超過2萬億的地方政府專項債加特別國債或將繼續支撐基建投資。制造業投資中除了“內循環”的計算機通信制造以及受疫情擴散刺激的醫藥制造以外,其他子行業同比仍然承壓,主要是因為海外疫情導致的訂單不確定性制約了企業盈利和投資意愿,短期內難以看到快速復蘇的機會。由于2020年一季度中國GDP創下1992年以來的新低,“低基數”效應下2021年一季度之前的GDP增速會表現強勁。

數據來源:WIND,富榮基金

三、流動性相對寬裕,金融資產有望受益

2020年上半年,中國社融規模新增20.83萬億元,同比多增6.22萬億元,其中人民幣貸款新增12.33萬億元,同比多增2.31萬億元。易綱在參加第十二屆陸家嘴論壇時預計全年貸款新增近20萬億,社融規模增量超過30萬億元。若按人民幣貸款全年新增20萬億元計算,那么下半年預計人民幣貸款大約新增8萬億元,將再創2008年以來的新高。如果按全年社融規模增量30萬億元計算,社融存量同比增速預計超過13%。但因為疫情對出口訂單的損害以及中美關系惡化的潛在風險,制造業投資很難快速啟動,當前的信用擴張或將推高金融資產價格。

股票的價格是由盈利(EPS)和估值(PE)決定的。上文我們提到過制造業投資中除了“內循環”的計算機通信制造以及受疫情擴散刺激的醫藥制造以外,其他子行業短期很難看到恢復的機會,短期內上市公司盈利全面提升的可能性不大,因此下一階段證券市場的表現大概率受市場估值波動的影響。回顧歷史,A股市場估值主要受流動性及投資者風險偏好的影響,站在當前時點看下半年,我們判斷流動性利好估值提升而投資者風險偏好的波動可能較大。

我們用中國境內上市公司總市值和M2的比例來量化流動性對證券市場的影響。2008年以來該值出現過兩個高點:一是2009年四萬億財政政策刺激推動的上漲,二是2015年場內外杠桿資金催生的牛市。當前該值處于歷史平均附近略低的水平,我們認為這是市場對中國政府在本次疫情中相對節制的寬松政策的合理定價,但如果考慮到除中國以外國家均大幅釋放流動性,而疫情相關的寬松政策又很難在短時間退出,全球流動性會隨著中國的進一步開放逐步流入國內證券市場,從而推動估值的提升。

圖3:上市公司總市值占M2的比重

數據來源:WIND,富榮基金

相對于流動性對估值的提升,2020年下半年投資者風險偏好可能將成為市場波動的主要來源。一方面,全球疫情數據尚未出現拐點,疫苗的研發也一波三折,疫情對實體經濟的沖擊將持續存在。另一方面,下半年美國將舉行大選,在經濟狀況不佳和支持率下行的情況下,共和黨為維持連任可能會持續推動海外矛盾以轉移國內視線,中美關系首當其沖,不排除11月之前出現連續的“突發事件”影響投資者情緒。最后,隨著中國資本市場進一步的對外開放,海內外市場的聯動性正逐步提高,海外市場波動也將影響國內投資者的情緒。

圖4:申萬一級行業PE/PB分布

數據來源:WIND,富榮基金

總體而言,受益于流動性寬松和“低基數”下的經濟復蘇,我們看好下半年證券市場的表現。短期關注業績確定性較高的5G、醫藥和電新板塊,中期可以布局受益信用擴張的有色金屬、化工等行業。另外,在當前的估值水平下,金融、地產、汽車等傳統強周期行業亦有配置的價值。

|

關閉本頁 打印本頁 |